En tant que conducteur, on peut parfois être tenté de se passer d’assurance-auto que l’on trouve trop coûteuse. Démarche obligatoire, ne pas présenter d’assurance pour son véhicule est un délit pénal qui est fortement sanctionné, nous vous recommandons donc d’éviter de jouer avec le feu sur ce plan.

- Assurer son véhicule : une obligation

- Faut-il assurer une voiture immobilisée ?

- Assurer son véhicule malgré son malus

- Présentation de l’attestation ou certificat d’assurance

- Contrôle des certificats d’assurance

- Amendes et sanctions pour non-présentation du certificat d’assurance

- Conduire sans assurance : les risques et sanctions

- Conséquences d’un défaut d’assurance

- Que se passe-t-il en cas d’accident ?

Assurer son véhicule : une obligation

Lorsqu’on devient propriétaire d’un véhicule, souscrire un contrat d’assurance automobile est obligatoire et prévu à l’article L211-1 du Code des Assurances. Inscrit depuis 1958, ce principe oblige le conducteur à disposer d’une protection minimum « responsabilité civile » couvrant les dommages causé à un tiers en cas d’accident qu’ils soient matériels ou corporels.

Les différentes types d’assurance

Si la loi vous oblige à être assuré en tant que propriétaire de véhicule, nul besoin d’opter pour une assurance exorbitante. La loi n’impose qu’une assurance au tiers, qui fait partie des formules les moins chères. Ce qui va alourdir la facture de votre assurance, ce sont toutes les options qui vont être ajoutées du type bris de glace, tempêtes, vols ou dommages causés sur le véhicule de type vandalisme.

Ainsi, sans sacrifier votre budget, vous pouvez vous assurer et vous éviter de nombreux problèmes en cas de défaut d’assurance.

Au minimum, le véhicule doit être assuré au tiers

Garantie minimale, l’assurance au tiers couvre la responsabilité civile et permet en cas d’accident responsable de couvrir les dommages causés à autrui. Cette garantie ne prévoit pas le remboursement des dommages subis par le conducteur responsable.

La couverture intermédiaire pour une extension de garantie

Une assurance intermédiaire permet d’étendre certaines garanties sans pour autant payer une assurance tous risques. Différents sinistres sont ainsi pris en charge comme le vol, le bris de glace, l’incendie ou encore les catastrophes naturelles.

L’assurance tous risques pour être entièrement couvert

La garantie tous risques couvre le véhicule du conducteur quel que soit le type d’accident, même responsable. Plus onéreux, ce type de contrat est particulièrement intéressant pour les véhicules neufs.

Faut-il assurer une voiture immobilisée ?

Il peut arriver que l’on soit propriétaire d’un véhicule qui reste stationné et n’est pas utilisé pour différentes raisons. Certains peuvent croire, à tort, que dès lors que le véhicule ne roule plus, il n’a plus besoin d’être assuré. C’est une erreur. Même stationné sur un terrain privé, on considère qu’un véhicule peut causer des dommages à autrui ou vous-même.

Le Code des Assurances prévoit à l’article 211-1 que « tout véhicule terrestre à moteur destiné à circuler sur le sol et qui peut être actionné par une force mécanique » est dans l’obligation d’être assuré avec une garantie responsabilité civile. Votre véhicule, même à l’arrêt pendant une longue période se doit d’être assuré au moins au tiers responsable.

Assurer son véhicule malgré son malus

Qui dit malus dit souvent mauvais conducteur. La clause bonus-malus est un système de réduction-majoration de la prime d’assurance automobile calculé chaque année en fonction des sinistres causés par le conducteur ou pas.

Ainsi, le conducteur en cause dans un ou plusieurs sinistres (responsables ou non) peut voir sa prime majorée l’année suivante, car il est considéré comme un risque, et à l’inverse celui qui n’est responsable d’aucun sinistre peut voir sa prime diminuer l’année suivante.

Et quand il s’agit de changer d’assurance, il devient de plus en plus difficile de trouver une assurance quand on est malussé. Votre réputation vous précède et vous êtes considéré comme un trop gros risque de dépenses pour l’assurance. Alors comment faire ?

Assurances spécialisées pour les conducteurs à fort malus

Il existe un grand nombre de compagnies d’assurance pour assurer un véhicule. Cependant, il en existe peu qui acceptent d’assurer les conducteurs avec de gros malus. Pour en

N’hésitez pas à demander un devis personnalisé à chacune des compagnies et les comparer afin de trouver l’offre la mieux adaptée à votre situation. En effet, les cotisations sont plus élevées d’au moins 25 % pour les conducteurs malussés, car ils représentent un risque beaucoup plus élevé qu’un conducteur lambda sans malus.

Saisir le Bureau Central de Tarification

La loi prévoit que tout propriétaire d’un véhicule doit souscrire une assurance qui inclut au minimum une garantie responsabilité civile. L’État est garant du fait que chacun puisse être assuré et dans cette perspective il a mis en place depuis 1958 le BCT ou Bureau Central de Tarification. Son rôle est notamment d’intervenir auprès des compagnies d’assurance lorsqu’un assuré fait face à des difficultés pour souscrire un contrat d’assurance auto.

Pour cela, il suffit au conducteur de saisir le BCT, dès lors qu’il a fait face à au moins 2 refus, et, ce, dans un délai de 15 jours après réception des réponses négatives. Une fois saisi, le Bureau effectue les démarches auprès des assureurs afin que l’un d’eux accepte le profil du conducteur.

Même avec un malus, l’assurance auto est obligatoire pour tous les véhicules roulants sur la voie publique. N’oubliez pas aussi que, chaque année, le coefficient de réduction ou majoration est revu, ainsi votre malus peut aussi baisser dans l’hypothèse où vous n’êtes à l’origine d’aucun accident dans les 12 mois précédents.

Présentation de l’attestation ou certificat d’assurance

Les véhicules non-assurés sont souvent recherchés par les forces de polices qui organisent régulièrement des contrôles ciblés. La vignette doit obligatoirement être apposée dans les 15 jours après la souscription du contrat d’assurance. Elle doit être lisible depuis l’extérieur. Il est de la responsabilité du propriétaire du véhicule de tenir ces documents à jour et conformes.

À noter que même assuré, vous pouvez être sanctionné. Si votre vignette verte est à jour, mais n’est pas visible sur votre pare-brise.

Contrôle des certificats d’assurance

Le propriétaire du véhicule doit être en mesure de présenter en tout temps le certificat d’assurance (vignette verte à coller sur le pare-brise), ainsi que l’attestation associée (carte verte).

En général, les policiers et gendarmes tolèrent un dépassement de validité de la vignette visible d’un mois, mais ils peuvent vous inviter à présenter votre attestation au poste de police ou gendarmerie dans les 5 jours suivant le constat d’infraction.

Amendes et sanctions pour non-présentation du certificat d’assurance

Si le conducteur n’est pas en mesure de présenter l’un ou l’autre de ces documents, il est passible d’une contravention de seconde classe, à savoir une amende forfaitaire de 35 € (minorée à 22 € ou majorée à 75 €) sans perte de points associée.

| Amende pour défaut de présentation d’attestation ou certificat d’assurance | |||||

| Contravention classe 2 | Amende | Pas de perte de points | |||

| Minorée 22 € |

Forfaitaire 35 € |

Majorée 75 € |

|||

Dans le cas du délit de défaut d’assurance, des peines complémentaires peuvent être décidées par le tribunal parmi lesquelles travaux d’intérêt généraux, stage de sensibilisation à la sécurité routière à vos frais, annulation pure et simple du permis, jours-amendes ou interdiction de conduire certains véhicules (y compris les voitures sans permis).

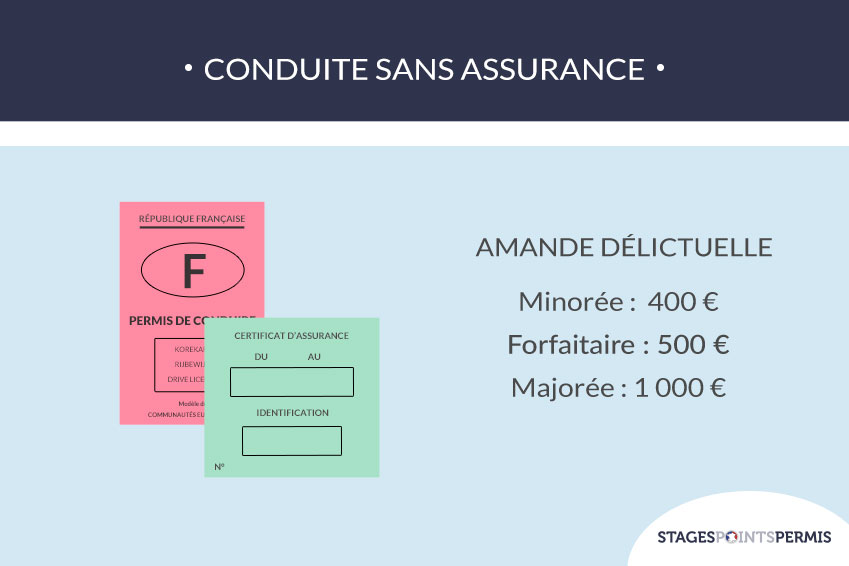

Conduire sans assurance : les risques et sanctions

Conduire sans assurance constitue un délit pénal pour lequel les sanctions les plus fréquentes sont une suspension de permis, une amende de 3 750 € et la confiscation du véhicule, voiture ou 2 roues. En outre depuis 2017, la conduite sans assurance (hors cas de récidive) fait l’objet d’une amende forfaitaire délictuelle de 500 € sans passage au tribunal.

Depuis la mise en place du fichier des véhicules assurés (FVA) en juin 2019, il est possible pour les forces de l’ordre de procéder rapidement à la vérification du certificat d’assurance pour tout véhicule terrestre motorisé lors de contrôles de radars automatiques.

Conduire sans assurance : les sanctions

La conduite sans assurance peut faire l’objet de 2 types de traitement selon les situations.

Amende forfaitaire

Depuis le 1er avril 2017, le conducteur peut éviter le tribunal et « se contenter » d’une amende forfaitaire délictuelle de 500 € minorée à 400 € en cas de paiement sous 15 jours ou auprès de l’agent qui établit le procès-verbal.

L’amende sera majorée à 1 000 € en cas de non-paiement sous 45 jours. L’infraction reste bien un délit même si elle n’est pas traitée au Tribunal.

L’amende forfaitaire délictuelle pour défaut d’assurance n’est pas applicable pour les récidivistes, les mineurs ou un autre délit a été commise en même temps.

Procédure judiciaire classique

Dans le cas où le propriétaire du véhicule en infraction ne cadrerait pas avec les dispositions de l’amende forfaitaire délictuelle, il doit passer en jugement devant le Tribunal Correctionnel où il risque :

- une amende pouvant aller jusqu’à 3 750 €,

- une suspension de permis pour une durée maximale de 3 ans, et ce, même pour un usage professionnel,

- une annulation de permis avec interdiction de passer le permis de conduire dans un délai maximal de 3 ans,

- une interdiction de conduire des véhicules motorisés terrestres avec ou sans permis pendant 5 ans maximum,

- la confiscation ou l’immobilisation du véhicule,

- des jours de travail d’intérêt général,

- des jours-amende,

- l’obligation d’effectuer un stage de sensibilisation à la sécurité routière à ses frais.

Aucun point n’est retiré sur le permis de conduire pour ce motif.

Conséquences d’un défaut d’assurance

En plus d’être pénalisante à long terme au quotidien, être condamné pour défaut d’assurance peut aussi vous pénaliser dans la recherche d’une assurance auto par la suite.

En effet, les assureurs auront tendance à vous assimiler à un conducteur à risques et à appliquer des surprimes élevées pour couvrir un taux de sinistres plus important.

Que se passe-t-il en cas d’accident ?

Sachez qu’en cas d’accident, le fait de ne pas assurer son véhicule signifiera que le conducteur sera tenu pour seul responsable du remboursement de tous les dommages causés par son véhicule. Un accident causé par un véhicule non-assuré implique aussi des conséquences financières, en plus des conséquences judiciaires possibles.

L’auteur de l’accident non-assuré devra rembourser les sommes avancées par le Fonds de Garantie des Assurances Obligatoires de dommages pour indemniser les victimes. Il ne sera par ailleurs pas indemnisé pour ses propres blessures et dégâts matériels.

Le conducteur se verra imposer un remboursement mensuel au FGAO selon ses revenus afin de couvrir les indemnités versées aux victimes.

En effet, l’organisme mis en place par l’État pour couvrir les situations particulières, se retourne systématiquement contre le fraudeur pour obtenir le remboursement des sommes engagées. Cela peut se chiffrer en milliers d’euros, voir plus en cas de séquelles.

Vous avez maintenant toutes les cartes en main pour assurer correctement votre véhicule à moteur. Aujourd’hui encore, trop de conducteurs roulent sans assurance parce qu’ils n’ont pas les moyens ou qu’ils n’en voient pas l’utilité. En dehors d’une obligation légale, souscrire une assurance auto est une protection pour vous et pour les autres.